芯片并购,火热

【导读】华海诚科“截胡”德邦科技收购华威电子,标的估值超33倍,溢价率达300%

近期A股市场并购重组如火如荼,半道“截胡”德邦科技的华海诚科,11月14日晚公告了收购华威电子现金部分对价。

华海诚科称,拟支付现金取得华威电子30%股权,交易价格为4.8亿元,以此测算,华威电子100%股权对价约在16亿元。而以公告给出的华威电子今年前三季度净利润和截至9月末净资产计算,此次华威电子的动态市盈率超过了33倍,收购溢价率达到300%。

11月11日晚,华海诚科公告停牌,筹划发行股份加现金相结合的方式,购买华威电子100%股权,同时募集配套资金。而起初,华威电子的“买家”是另一家科创板公司德邦科技,但后者在11月2日公告,因华威电子单方面发出终止通知,股权收购事项无法继续实施。

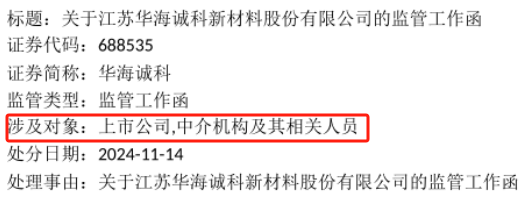

值得注意的是,华海诚科股价在停牌前两个交易日“提前”放量大涨。11月14日,公司收到了上交所的监管工作函。

现金收购部分率先亮相

标的估值超33倍

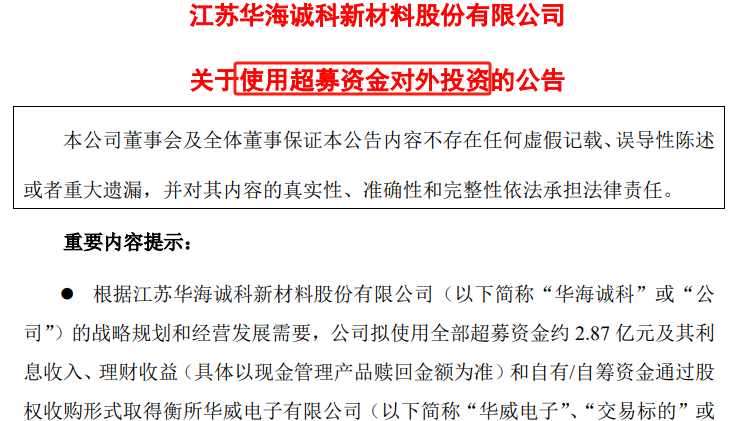

华海诚科公告显示,根据公司战略规划和经营发展需要,公司于2024年11月13日与浙江永利实业集团有限公司签署了《股权转让协议》及《补充协议》,拟以人民币4.8亿元购买衡所华威电子有限公司(以下简称华威电子或交易标的)30%股权(对应标的公司认缴出资额2597.726万元)。本次交易资金来源为公司IPO全部超募资金及其利息收入、理财收益和自有/自筹资金。

此前在11月11日晚,华海诚科发布《关于筹划发行股份及支付现金购买资产事项的停牌公告》,称正在筹划通过现金及发行股份相结合的方式,购买华威电子100%的股权同时募集配套资金,公司股票自11月12日开市起停牌,预计停牌时间不超过5个交易日。

而此次,华海诚科表示,本次现金交易涉及的30%股权收购事宜,与交易标的剩余70%股权的后续拟收购计划相互独立,不互为前提。

值得关注的是,11月11日晚的公告中,华海诚科表示,交易标的最终价格由公司聘请的具有证券期货业务资格的评估机构出具的资产评估报告确认的评估值为基础,由交易各方协商确定。而此次现金收购部分亮相,意味着华威电子整体估值实际上已经出炉。4.8亿元收购30%的股权,测算华威电子100%股权收购价格在16亿元。

而公告也给出了华威电子最新财务数据,其2023年全年营业收入和净利润是4.61亿元和3239万元,2024年前三季度的营业收入和净利润则是3.55亿元和3567万元。以今年前三季度的净利润测算,本次收购华威电子的动态市盈率超过33倍。另外,华威电子截至今年三季度末的净资产是4亿元,相较于16亿元的总对价,收购溢价率高达300%。

“截胡”德邦科技

股价提前放量大涨

公告显示,华威电子从事半导体及集成电路封装材料研发及产业化,是国家重点高新技术企业,国家863计划成果产业化基地,国家级专精特新“小巨人”企业,拥有国家级博士后科研工作站和江苏省集成电路封装材料工程技术研究中心。

根据PRISMARK统计,2023年华威电子在全球环氧塑封料企业中销量位居第三,销售额位列第四,在国内环氧塑封料企业销售额和销量均位于第一,具有一定的行业领先地位。华威电子与华海诚科一样,主营产品为环氧塑封料。华海诚科表示,华威电子在市场、客户、技术、产品、供应链等方面可以与公司形成优势互补,本次收购将有利于公司整合行业产能,为公司今后扩大产业规模和提升行业竞争力产生积极贡献。

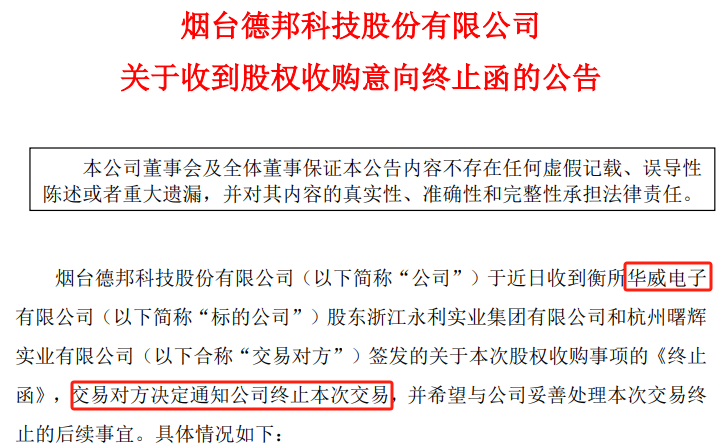

值得一提的是,华海诚科这单收购原本是另一家科创板公司德邦科技在筹划。

9月21日,德邦科技公告,于2024年9月20日与华威电子现有股东浙江永利和杭州曙辉签署了《收购意向协议》,公司拟通过现金方式收购标的公司53%的股权并取得控制权。但仅过了一个多月,德邦科技在11月2日突然公告,鉴于交易对方因故单方发出终止本次股权收购交易的通知,本次股权收购事项已无法继续实施。

而仅仅过了10天,华海诚科就在11月11日晚公告,拟收购华威电子100%股权,且从此次现金收购部分来看,开出的价码也非常“诱人”。

值得注意的是,在华海诚科11月11日晚公告前两个交易日,公司股价已经分别大涨11%和9.56%,且伴随交易量明显放大。11月14日,公司收到了上交所的监管工作函,涉及对象是“上市公司,中介机构及其相关人员”。

截至11月12日停牌前,华海诚科市值是74.89亿元。自9月24日以来,公司股价已经接近翻倍。

启盈配资 网站地图